De nouveaux avantages pour votre Épargne Retraite d'entreprise

- Zoom sur le nouvel avantage fiscal de votre PER COL

- Calcul 2025 de l’avantage fiscal pour un salarié ou un TNS utilisant l'enveloppe de droit commun

- L’avantage fiscal 2025 en 3 cas concrets

- Votre nouveau Plan d'Épargne Retraite d’entreprise Collectif (PER COL)

- La fiscalité 2025 de vos versements dans le nouveau PER COL

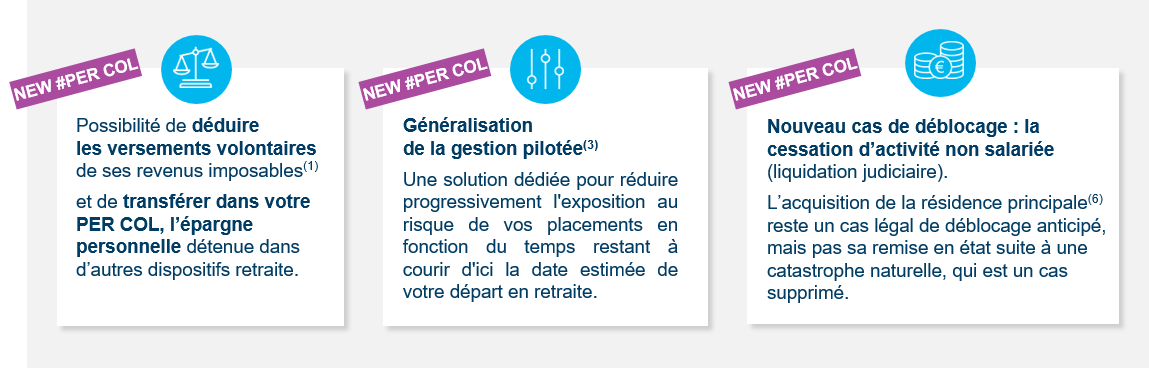

En créant le Plan d'Épargne Retraite (PER), la loi PACTE(1) offre de nouveaux avantages aux titulaires d'un dispositif d‘Épargne Retraite Collectif d'entreprise.

Pour vous permettre d'en bénéficier, votre entreprise(2) et les partenaires sociaux ont transformé votre ancien PERCO en PER COL (Plan d'Épargne Retraite d’entreprise COLlectif).

Zoom sur le nouvel avantage fiscal de votre PER COL

IMPORTANT :

- Tous les versements volontaires antérieurs à la date de transformation de votre PERCO ne sont pas éligibles à la déduction fiscale(9).

- Si vous avez mis en place un versement programmé dans votre ancien PERCO, vous allez recevoir dans les prochains jours un courrier avec des informations complémentaires.

Vous souhaitez en savoir plus sur le nouveau PER COL qui remplace votre ancien PERCO

Rendez-vous dans votre espace personnel, rubrique « Aide & Contact » pour consulter tous les contenus pédagogiques.

Pratique ! Pensez à télécharger l’appli « Mon Épargne ».

(1) La loi PACTE, Plan d’Actions pour la Croissance et la Transformation des Entreprises, n°2019-486 du 22/05/2019, complétée par l'ordonnance n°2019-766 du 24 juillet 2019, le décret n°2019-807 du 30 juillet 2019 et l'arrêté du 7 août 2019 portant application de la réforme de l'épargne retraite, crée le PER (Plan d’Épargne Retraite).

(2) Si vous êtes retraité, vous pouvez continuer à faire des versements dans le PER COL s'il était alimenté avant votre départ à la retraite, et que vous ne l'avez pas entièrement liquidé. Vous ne pourrez toutefois pas bénéficier de l'abondement éventuel. Si vous avez quitté l'entreprise pour un autre motif que la retraite, vous pourrez continuer à verser dans le PER COL s'il était alimenté avant votre départ de l'entreprise, et à la condition de ne pas avoir de PER COL dans votre nouvelle entreprise. Vous ne pourrez toutefois pas bénéficier de l'abondement éventuel.

(3) Les sommes sont payables au titulaire à compter, au plus tôt, de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale, soit 64 ans pour les assurés nés à compter du 1er janvier 1968.

(4) Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'Impôt sur le Revenu (IR) tout ou partie de ses versements volontaires effectués dans un PER COL, dans le respect du Plafond Épargne Retraite de son foyer fiscal. La déductibilité maximale en année N s’élève à 10% des revenus professionnels nets de frais de l’année N-1, pris en compte dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année précédente ou de 10 % du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés. Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide Tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes. Il n’existe pas de plafond de déductibilité sur les versements volontaires non déductibles.

(5) Selon les dispositifs en vigueur dans votre entreprise, la participation et/ou l’intéressement épargné(s) dans votre PER COL géré en compte-titres, les jours de congés ou de Compte Epargne Temps (CET) qui y sont transférés, ainsi que l'abondement éventuel versé en complément par votre entreprise sont exonérés d'impôt sur le revenu dans le respect des limites légales applicables.

(6) Dans le cadre de votre nouveau PER COL, les cas de déblocage anticipé légaux sont les suivants : acquisition ou construction de la résidence principale, expiration des droits à l'assurance chômage, cessation d'activité non salariée (liquidation judiciaire), surendettement, invalidité, décès du conjoint ou du partenaire de PACS.

(7) Date limite de validation de votre/vos versement(s) en ligne.

(8) Pour choisir entre un versement déductible ou non déductible à l’entrée, il vous est fortement recommandé de vérifier les dispositions fiscales qui s'appliquent à votre propre situation personnelle. Le versement volontaire déductible est intéressant dans l’hypothèse où votre Tranche Marginale d’Imposition (TMI) à échéance du PER COL au moment de la retraite ou en cas de déblocage anticipé pour l’acquisition de la résidence principale est inférieure au TMI de l’année du versement.

En cas de retrait de vos versements non déductibles au moment de la retraite ou en cas de déblocage anticipé pour l’acquisition de la résidence principale, le capital est exonéré d’imposition sur le revenu, et les plus-values sont soumises au Prélèvement Forfaitaire Unique de 30 %.

(9) L'épargne constituée dans votre PERCO avant la date d'émission de ce courrier conserve la fiscalité applicable au moment où les versements ont été effectués.

Calcul 2025 de l’avantage fiscal pour un salarié ou un TNS utilisant l'enveloppe de droit commun

(1) 37 094,40 € soit maximum 10 % des revenus imposables au titre de l'année N-1, dans la limite de 10% de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année précédente (PASS 2024 = 46 368 €)

(2) 4 636,80 € soit 10% du PASS 2024

(3) Abondement net de prélèvements sociaux éventuellement versé par l'employeur au titre du PERCO / PER en N-1, dont les jours de Compte Épargne Temps (CET) issus d'un abondement en temps ou en euros, dans la limite du montant exonéré d'impôt sur le revenu.

(4) Sommes correspondant à des jours de repos non pris (en l'absence de CET) ou de jours de CET (non issus d'un abondement en temps ou en euros) transférés dans le PERCO / PER en N-1

(5) Sommes correspondant, pour les salariés, aux cotisations versées par l'entreprise et éventuellement par le salarié en N-1 aux régimes supplémentaires obligatoires de retraite d'entreprise et, pour les travailleurs non salariés (TNS), aux cotisations versées en N-1 aux régimes facultatifs de retraite "Madelin" et "Madelin agricole" (pour la fraction qui excède 15% de la quote part du bénéfice imposable comprise entre 1 et 8 PASS N-1).

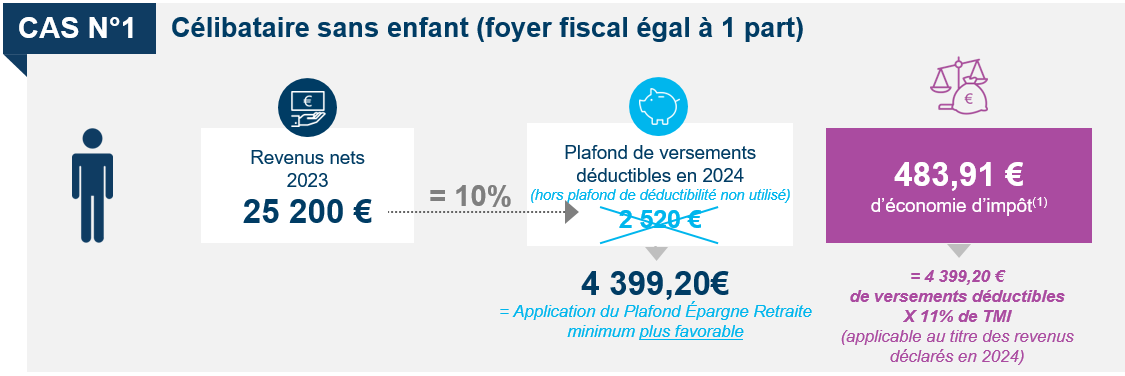

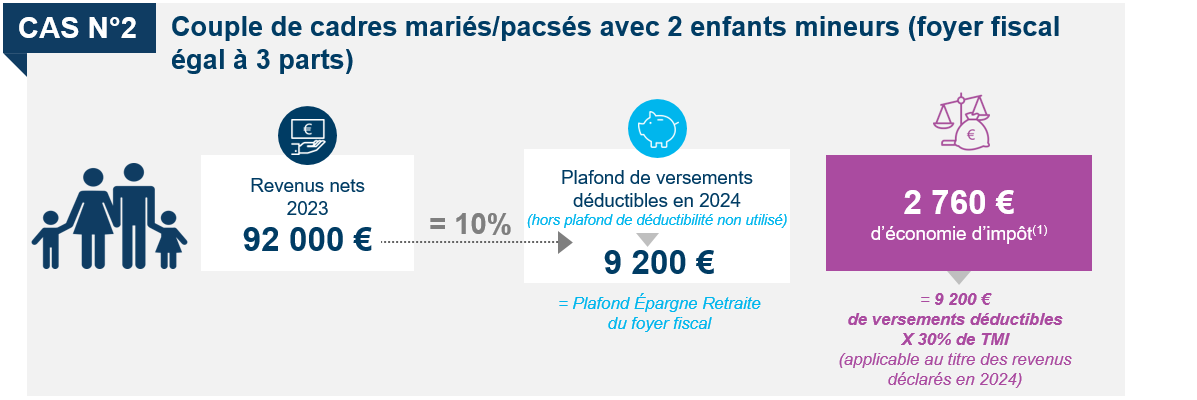

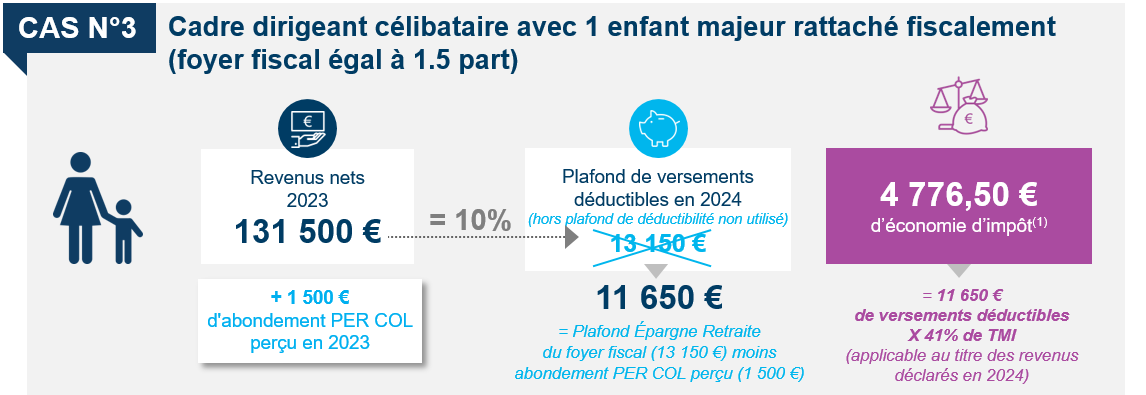

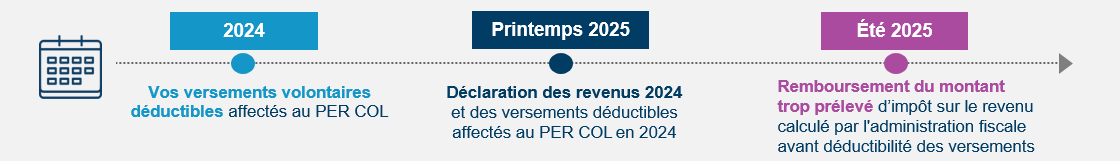

L’avantage fiscal 2025 en 3 cas concrets

(1) À la sortie, les versements déductibles ayant donné lieu à une économie d'impôt seront fiscalisés en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes.

En cas de baisse ou de hausse significative des revenus du foyer en 2024, entrainant par exemple un changement de TMI (à la hausse ou à la baisse), le montant de la déduction d’impôt sur le revenu au titre du versement PER COL réalisé en 2024 évoluera proportionnellement à la hausse ou à la baisse.

Illustration chiffrée avec le CAS N°2 : en cas de baisse ou de hausse significative des revenus du foyer en 2024, entrainant par exemple un changement de TMI à 11% ou 41%, le montant de la déduction d’impôt sur le revenu au titre du versement PER COL de 9 200 € réalisé en 2024 passerait à 1 012 € pour un TMI à 11% ou à 3 772 € pour un TMI à 41%.

Les simulations proposées dans ce document sont données à titre purement informatif. Elles ne sauraient engager la responsabilité d’Amundi ESR de quelque manière que ce soit. Amundi ESR se réserve donc la possibilité de modifier le présent contenu à tout moment et sans préavis en fonction des évolutions législatives, réglementaires et/ou jurisprudentielles. Du fait de leur simplification, les informations présentées dans le présent document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir aucune valeur contractuelle. Elles ne sauraient vous dispenser de votre propre analyse juridique sur les textes réglementaires et fiscaux qui vous seraient applicables.

Ces informations ne constituent ni un conseil ou une recommandation d’investissement ni une sollicitation d’achat ou de vente. Il vous est donc fortement recommandé de vérifier les dispositions fiscales qui s'appliquent à votre propre situation personnelle avant de procéder à toute opération.

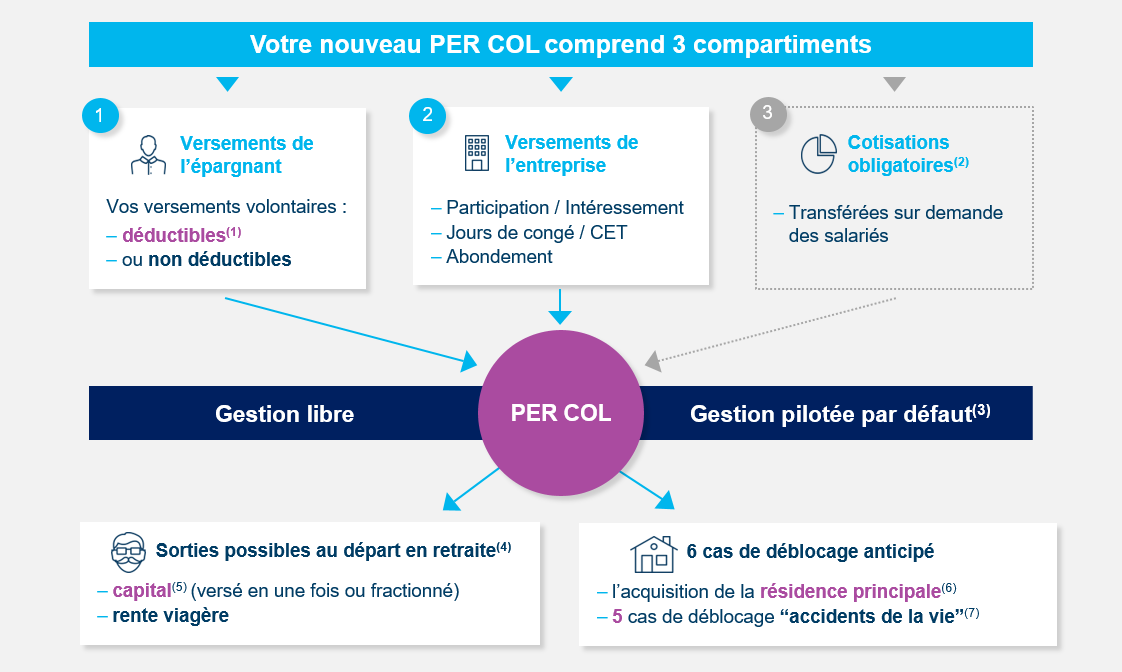

Votre nouveau Plan d'Épargne Retraite d’entreprise Collectif (PER COL)

(1)Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'impôt sur le revenu tout ou partie de ses versements volontaires effectués dans un PER COL, dans le respect du Plafond Épargne Retraite de son foyer fiscal (dans la limite, pour les salariés, de 10% des revenus N-1 retenus dans la limite de 8 Plafonds Annuels de la Sécurité Sociale N-1 ou de 10% du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non Salariés). Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes. Les versements non déductibles ne sont quant à eux pas plafonnés.

(2) Selon les cas, ce compartiment peut aussi être alimenté directement par les cotisations obligatoires versées par l'entreprise ou par les salariés dans le cadre d'un PER Unique.

(3) Selon les dispositions détaillées dans l'arrêté du 7 août 2019 portant application de la réforme de l'épargne retraite, publié au Journal Officiel le 11 août 2019, le profil de gestion pilotée par défaut est le profil "équilibré".

(4)Les sommes sont payables au titulaire à compter, au plus tôt, de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale, soit 64 ans pour les assurés nés à compter du 1er janvier 1968.

(5)Sauf pour les cotisations obligatoires du PER COL dont la sortie se fait obligatoirement en rente viagère, sauf si le montant de la rente (à la sortie) est inférieur à 110 €/mois. L’assureur peut alors verser la rente en une seule fois. On parle d'arrérage unique.

(6) Les droits correspondants aux sommes mentionnées au 3° de l'article L.224-2 du code monétaire et financier (versements obligatoires du salarié ou de l'employeur) ne peuvent être liquidés ou rachetés pour ce motif.

(7) Dans le cadre de votre nouveau PER COL, les cas de déblocage anticipé légaux pour "accidents de la vie" sont les suivants : expiration des droits à l'assurance chômage, cessation d'activité non salariée (liquidation judiciaire), surendettement, invalidité, décès du conjoint ou du partenaire de PACS. Ils viennent s'ajouter au déblocage pour acquisition ou construction de la résidence principale.

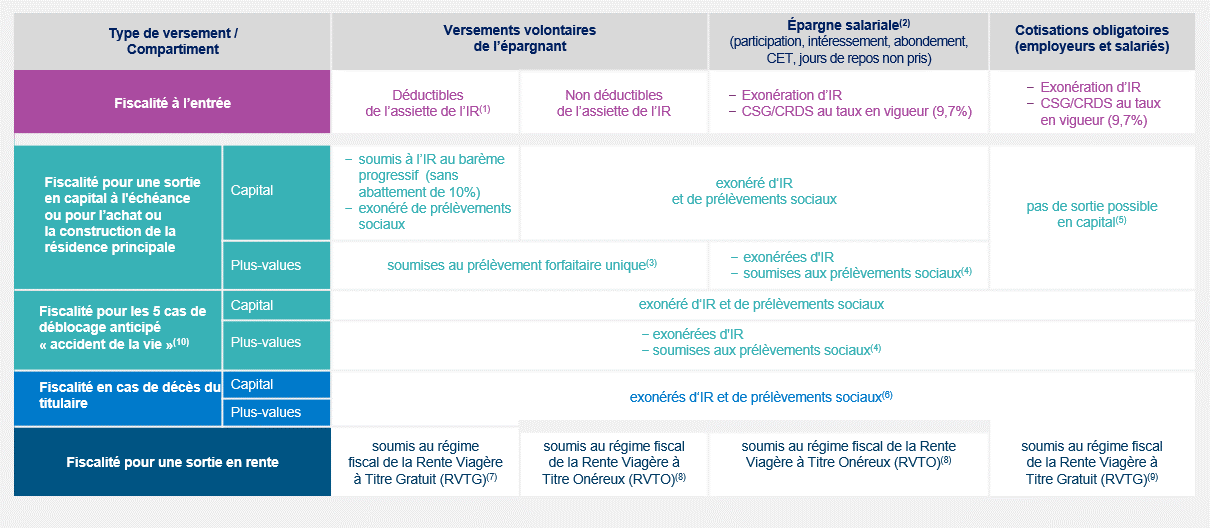

La fiscalité 2025 de vos versements dans le nouveau PER COL

(1) Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'Impôt sur le Revenu (IR) tout ou partie de ses versements volontaires effectués dans un PER COL, dans le respect du Plafond Épargne Retraite de son foyer fiscal (dans la limite, pour les salariés, de 10 % des revenus N-1 retenus dans la limite de 8 Plafonds Annuels de la Sécurité Sociale N-1 ou de 10 % du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés). Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide Tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes.

(2) Selon les dispositifs en vigueur dans votre entreprise.

(3) 30 % : 17,2 % de Prélèvements Sociaux et 12,8 % de Prélèvement Forfaitaire unique (sauf option du titulaire pour imposition à l'IR au barème progressif).

(4) Selon les taux en vigueur pour les produits de placement (17,2 % au 1er janvier 2024)

(5) Pas de sortie en capital possible sauf si le montant de la rente (à la sortie) est inférieur à 110 €/mois : Dans ce cas, la fiscalité applicable est identique à celle du compartiment « versements volontaires déductibles » le capital est soumis au barème progressif de l’IR sans abattement et exonéré de prélèvements sociaux; les plus-values sont soumises au Prélèvement Forfaitaire unique de 12,8% et aux Prélèvements Sociaux à 17,2%.

(6) Le décès du titulaire avant l'échéance du PER COL ne constitue pas un cas de déblocage anticipé; il entraîne la clôture du plan. Dans ce cas, les sommes acquises sont transmises sous forme de capital ou de rente aux héritiers ou aux bénéficiaires désignés. Pour les plans ouverts auprès d'un gestionnaire d'actifs (i.e. pour les PER gérés en « compte-titres »), les sommes sont intégrées à l'actif successoral. Pour les plans ouverts auprès d'une compagnie d'assurance (PER « contrat d'assurance de groupe »), les sommes sont versées à un ou plusieurs bénéficiaires désignés au contrat et relèvent du régime successoral de l'assurance-vie.

(7) Les sommes issues de versements déductibles perçues dans le cadre d’une RVTG sont soumises au barème de l’impôt sur le revenu après application d’un abattement de 10% plafonné ; et aux Prélèvements Sociaux au taux de 17,2% au 1er janvier 2024 sur une fraction des sommes calculée selon les règles applicables aux RVTO (plus d'infos sur : https://www.service-public.fr/particuliers/vosdroits/F3173).

(8) Les sommes perçues dans le cadre d’une RVTO sont partiellement imposées à l'IR et aux Prélèvements Sociaux selon le barème d’abattement progressif applicable aux RVTO (plus d'infos sur : https://www.service-public.fr/particuliers/vosdroits/F3173).

(9) Les sommes perçues dans le cadre d’une RVTG au titre de cotisations obligatoires sont soumises au barème de l’Impôt sur le Revenu après application d’un abattement de 10% plafonné. La totalité de la rente est soumise aux Prélèvements Sociaux au taux de 10,1% au 1er janvier 2024.

(10) Les cas de déblocage anticipé légaux pour "accident de la vie" sont les suivants : expiration des droits à l'assurance chômage, cessation d'activité non salariée (liquidation judiciaire), surendettement, invalidité, décès du conjoint ou du partenaire de PACS.

Les informations contenues dans ce document sont données à titre purement informatif. Elles ne sauraient engager la responsabilité d’Amundi ESR de quelque manière que ce soit. Amundi ESR se réserve donc la possibilité de modifier le présent contenu à tout moment et sans préavis en fonction des évolutions législatives, réglementaires et/ou jurisprudentielles. Du fait de leur simplification, les informations présentées dans le présent document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir aucune valeur contractuelle. Elles ne sauraient vous dispenser de votre propre analyse juridique sur les textes réglementaires et fiscaux qui vous seraient applicables.

Ces informations ne constituent ni un conseil ou une recommandation d’investissement ni une sollicitation d’achat ou de vente. Il vous est donc fortement recommandé de vérifier les dispositions fiscales qui s'appliquent à votre propre situation personnelle avant de procéder à toute opération.