Marchés Financiers

17/03/2023 : Le secteur bancaire européen devrait résister à la fragilité du Credit Suisse.

Une analyse d’AMUNDI Institute

Qu’arrive-t-il au Crédit Suisse ? Le cours de l'action du Credit Suisse a encore chuté cette semaine et le coût de l'assurance des obligations de la banque contre un défaut de paiement a atteint des niveaux alarmants. Les coûts d'assurance de la banque ont augmenté en raison d'une crise de confiance suite à la faillite de la Silicon Valley Bank (SVB). Après une journée chaotique, la Banque nationale suisse (BNS) a annoncé qu'elle était prête à soutenir les liquidités de la banque. Cette annonce a été suivie d'une déclaration du Crédit Suisse indiquant qu'il allait emprunter jusqu'à 50 milliards de francs suisses auprès de la BNS pour renforcer ses liquidités et racheter une partie de sa dette senior.

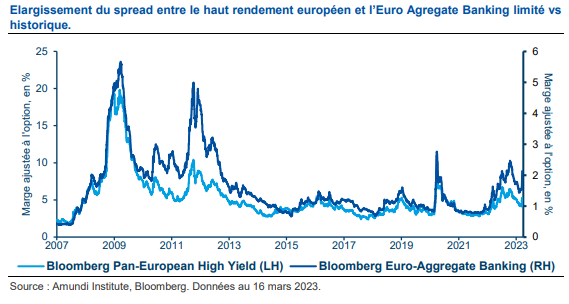

Le secteur bancaire européen est solide, des mesures ayant été mises en place après la crise financière de 2008 pour limiter le risque de contagion. Au cours des dix dernières années, les réglementations ont été renforcées afin de garantir que le cadre réglementaire réponde à tous les défis en suspens en matière de stabilité financière. Étant donné que le Credit Suisse est une banque d'importance systémique mondiale1, les régulateurs suivront de près l'évolution de la situation et agiront pour limiter toute contagion à l'ensemble du secteur bancaire européen. Malgré la récente volatilité des marchés, le secteur bancaire fonctionne bien. L'élargissement limité des spreads de crédit d'autres grandes banques européennes en réponse aux événements du Crédit suisse suggère que l'effet de contagion est maîtrisé jusqu'à présent.

Perspectives pour le secteur bancaire européen. Selon nous, la vente massive des valeurs bancaires européennes est principalement due à des prises de bénéfices et à une réévaluation des risques de récession, ce qui n'est pas favorable à la rentabilité du secteur. En cas d'aggravation de la crise, nous pensons que la majorité des expositions des contreparties sont couvertes par des garanties, de sorte que nous ne prévoyons pas de pertes significatives en cas de résolution ou de liquidation. Le secteur est bien capitalisé et liquide et nous ne voyons pas d'autres cas spécifiques qui présentent des risques importants pour d'autres valeurs bancaires. Il sera important de surveiller les flux de liquidités et de dépôts du secteur au cours des prochaines semaines.

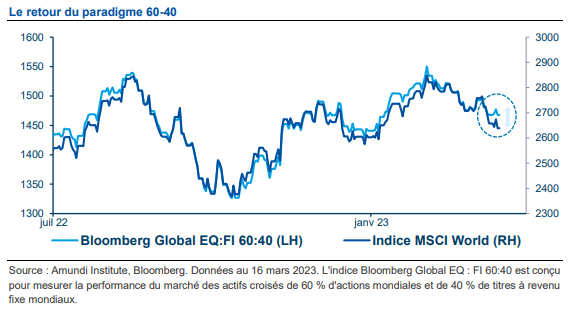

Position d'investissement : nous réitérons la nécessité de maintenir une position prudente sur les actifs à risque à ce stade, car les vulnérabilités qui se sont accumulées au cours des récentes hausses rapides des taux d'intérêt commencent à se faire sentir. Sur une note positive, les obligations d'État ont démontré leur rôle d’actif de diversification dans cette crise, avec le retour du paradigme de l'allocation 60-40 (60 % actions - 40 % obligations).

Qu'arrive-t-il au Credit Suisse ?

La faillite de la SVB et d'autres banques régionales aux États-Unis, qui a conduit aux turbulences que connaît actuellement le Credit Suisse, peut être attribuée en grande partie à la forte hausse des taux et à l'inversion de la courbe des taux. Lorsque celle-ci s'inverse, les « carry trades » (achat de titres à long terme et financement par des titres à court terme) ne fonctionnent pas. La SVB était exposée à ce type de carry trade, et c'est l'un des catalyseurs qui a provoqué une ruée sur ses dépôts et, en fin de compte, sa faillite.

La faillite de la SVB a déclenché un sentiment négatif chez les investisseurs dans le secteur bancaire, à un moment où les banques centrales resserrent leur politique monétaire. En Europe, le Credit Suisse subissait déjà des retraits depuis un certain temps et était, de ce fait, sous le radar des investisseurs.

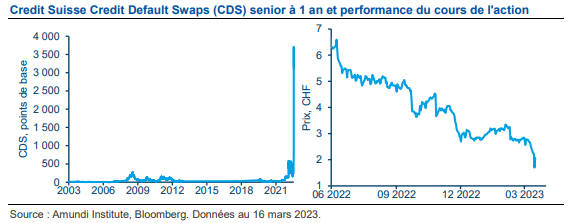

Ces derniers jours, le cours de l'action du Credit Suisse s'est encore effondré, le coût de l'assurance des obligations de la banque contre un défaut de paiement à un horizon d'un an (Credit Default Swaps à un an) ayant atteint des niveaux alarmants (voir le graphique ci-dessous). L'annonce selon laquelle le principal actionnaire de Credit Suisse, la Banque nationale saoudienne, n'était pas disposé à injecter de nouvelles liquidités dans la banque est venue exacerber le sentiment négatif à l'égard de la banque helvétique. Cette nouvelle s’ajoute à un sentiment déjà fragile après l'annonce, au début du mois, selon laquelle la banque avait retardé la publication de son rapport annuel pour répondre aux commentaires de l'autorité de régulation américaine.

Credit Suisse, le deuxième plus grand acteur bancaire du marché helvétique, a connu plusieurs années difficiles qui se sont traduites par des changements au sein de la direction, des problèmes juridiques et des pertes importantes l'année dernière. Les problèmes de la banque ont également incité les clients à retirer des milliards d'actifs en quelques mois et les grands investisseurs à vendre leurs parts dans la société. Afin d’y remédier, la banque s'est engagée dans un projet de redressement qui comprend la vente de son unité de banque d'investissement. Malgré cela, l'incertitude sur ses perspectives reste forte.

La crise du Credit Suisse est très différente de celle de la SVB, qui s'est heurtée à un déséquilibre entre l'actif et le passif en raison de la hausse des taux d'intérêt. La banque suisse est beaucoup moins exposée au risque de taux d'intérêt, selon la simulation de crise exigée par le régulateur. Il s'agit surtout d'une crise de confiance qui affecte la banque.

Après une journée chaotique, la BNS a annoncé qu'elle était prête à soutenir les liquidités de la banque et le Credit Suisse a ensuite présenté un plan pour emprunter jusqu'à 50 milliards de francs suisses à la BNS afin de renforcer ses liquidités et de racheter une partie de sa dette senior. Cela devrait permettre au marché de souffler. Certains départements du groupe ont de la valeur et jeter le bébé avec l'eau du bain serait contre-productif pour tous les acteurs du marché.

Quelles sont les perspectives pour la banque et quelles actions pourraient être mises en place par les régulateurs pour faire face à la situation

Les investisseurs s'attendent à quelques changements dans le nouveau plan stratégique de la banque, à la vente éventuelle d'activités non rentables et à une plus grande concentration sur ses activités de banque de détail et de gestion de fortune en dehors des États-Unis. Le Credit Suisse devrait rapidement modifier son nouveau plan stratégique et se montrer plus agressif dans ses actions de restructuration. Cela devrait être indolore pour les détenteurs d'obligations (mais douloureux pour les actionnaires).

Les banques ont besoin de la confiance de leurs clients : si celle-ci n’est plus au rendez-vous, même la banque la plus solvable peut être confrontée à des problèmes de liquidités. Le Credit Suisse est maintenant confronté à une crise de liquidité qui doit être gérée par son régulateur national / gouvernement national, comme le confirme la décision de la BNS de soutenir la liquidité. Les régulateurs se sont préparés à ce type d'événement : des scénarios de résolution ont été envisagés et le groupe a été invité à soumettre une volonté de liquidation ou de démantèlement de l'institution, le cas échéant.

Les intermédiaires financiers sur les marchés suisses sont réglementés par la FINMA, qui agit également en tant qu'autorité de résolution, contribuant à assurer la stabilité en cas de difficultés d'un établissement. La FINMA peut, à tout moment, modifier le conseil d'administration, la direction et/ou la stratégie d'une banque suisse si elle estime que celle-ci pourrait devenir insolvable. La loi suisse mentionne que « la FINMA dispose d'une large autorité pour intervenir et prendre des mesures de protection ou d'assainissement afin de protéger les créanciers de la banque. Ces mesures peuvent avoir des implications indirectes pour les actionnaires ».

Comment évaluez-vous le risque de contagion lié aux problèmes du Credit Suisse et quelles mesures mettre en œuvre pour éviter une nouvelle escalade de la crise en Europe ?

Le Credit Suisse étant une banque d'importance systémique mondiale, les régulateurs suivront de près l'évolution de la situation et prendront des mesures pour limiter la contagion à l'ensemble du secteur bancaire européen. Malgré la récente volatilité des marchés, le secteur fonctionne globalement bien. L'élargissement limité des spreads de crédit (sur une base historique) pour d'autres grandes banques européennes suggère que l'effet de contagion du cas du Credit Suisse est maîtrisé jusqu'à présent.

Le Credit Suisse est le maillon faible de l'espace bancaire européen à l'heure actuelle : à notre connaissance, aucune autre banque cotée en bourse ne subit les mêmes pressions. Les assurances données par les décideurs politiques et les régulateurs sur la résilience du reste du secteur peuvent aider à maîtriser les risques systémiques et les effets de contagion. Toutefois, compte tenu de l'ampleur du bilan et des opérations du Credit Suisse, le marché s'inquiète du risque d'interconnexion pour le reste du secteur. Nous nous attendons à ce que la majorité des expositions des contreparties soient garanties et nous ne prévoyons donc pas de pertes significatives en cas de résolution ou de liquidation potentielle. Depuis la crise financière de 2008, le secteur est bien capitalisé, hautement réglementé et en bien meilleure forme que lors de la crise précédente. Il sera important de surveiller les flux de liquidités et de dépôts du secteur au cours des prochaines semaines.

Dans l'Union européenne, la directive sur le redressement et la résolution des banques (BRRD), adoptée en 2014 pour renforcer le système bancaire, fournit un cadre pour « doter les autorités de dispositifs complets et efficaces pour gérer les banques défaillantes au niveau national et de dispositifs de coopération pour s'attaquer aux défaillances bancaires transfrontalières. La directive exige des banques qu'elles préparent des plans de redressement pour surmonter leurs difficultés financières. Elle confère également aux autorités nationales des pouvoirs leur permettant d'assurer une résolution ordonnée des défaillances bancaires avec des coûts minimaux pour les contribuables ».2

Les principaux régulateurs du Credit Suisse sont basés dans le pays, mais la banque est aussi étroitement surveillée par les autorités locales des pays où elle exerce ses activités. Dans l'ensemble, nous nous attendons à une coopération étendue entre les banques centrales et tous les régulateurs européens afin de limiter la contagion dans le secteur bancaire en Europe. Dans les pays où le Credit Suisse est une filiale, la banque est classée comme une institution de moindre importance et est donc supervisée par les autorités nationales respectives, et non par la BCE. Les filiales de l'UE auront accès aux facilités de liquidité de la banque centrale dans ces états. Toutefois, en Europe, il existe un règlement unique qui s'applique à toutes les banques, de sorte qu'elles seront soumises aux mêmes règles que les grandes banques supervisées par la BCE.

Comment fonctionne la directive sur le redressement et la résolution des banques (BRRD) ?

Les règles de l'UE en matière de résolution des défaillances bancaires garantissent que les actionnaires et les créanciers d'une banque paient leur part des coûts par le biais d'un mécanisme de « renflouement ». Si cela ne suffit pas, les fonds de résolution nationaux, créés en vertu de la directive BRRD, peuvent fournir les ressources nécessaires à la poursuite des activités d'une banque pendant sa restructuration.

En 2016, les règles ont été renforcées afin de mener le programme de réglementation de l'après-crise à terme en veillant à ce que le cadre réglementaire réponde à tous les défis en suspens en matière de stabilité financière tout en garantissant que les banques puissent continuer à soutenir l'économie réelle :

- Mesures visant à accroître la résilience des institutions de l'UE et à renforcer la stabilité financière

- Mesures visant à améliorer la capacité de prêt des banques pour soutenir l'économie de l'UE

- Des mesures visant à faciliter davantage le rôle des banques dans la réalisation de marchés de capitaux plus profonds et plus liquides dans l'UE, afin de soutenir la création d'une Union des marchés de capitaux.

En cas de faillite d'une banque, le niveau de protection des dépôts dans l'UE est harmonisé à 100 000 euros (ou un montant équivalent dans la monnaie locale), et ce montant est garanti quel que soit le niveau des moyens financiers actuels disponibles du système de garantie des dépôts (SGD). Le montant de ces derniers n'a pas d'incidence sur le niveau de cette garantie et, en tout état de cause, des moyens alternatifs de financement de la garantie sont disponibles. Ces modalités de financement alternatives peuvent, par exemple, inclure un financement temporaire de l'État (qui sera finalement remboursé par le SGD). Il convient de noter que la probabilité d'utilisation d'un SGD a été réduite en raison de l'existence d'outils de résolution bancaire. L'existence de la « résolution bancaire » signifie que certaines banques sont susceptibles d'être gérées à l'aide de ces nouveaux mécanismes, ce qui limite la nécessité d'un soutien de la SGD. L'existence du régime de résolution bancaire signifie que (i) les SGD sont moins susceptibles d'être utilisés ; et (ii) même s'ils sont utilisés, ils sont susceptibles de récupérer une plus grande partie de l'argent dépensé que ce n'aurait été le cas dans le passé.

Comment évaluez-vous l'évolution du marché du secteur bancaire européen ?

Le mouvement du marché des banques européennes semble être dû à des investisseurs qui prennent des bénéfices sur une position qui était devenue consensuelle (surpondérer les banques européennes). Le secteur s'était extrêmement bien comporté, mais les perspectives semblent désormais incertaines. Le secteur est toujours en hausse de 22 % depuis le début du mois d'octobre (il a enregistré une hausse de 45 % à son plus haut niveau, données de l'indice bancaire Stoxx 6003). Les investisseurs qui sont entrés dans le secteur l'année dernière peuvent encore clôturer leurs positions et engranger d'importants bénéfices. Et au milieu de cette forte volatilité, il est tout à fait logique de le faire. Cependant, ils n’utilisent pas cet argent pour investir dans des secteurs défensifs (même les soins de santé, les services publics, etc. sont en baisse, mais moins que les banques). Les investisseurs semblent conserver cet argent en liquide et adopter un mode « attentiste ». Ils attendent de voir comment les banques centrales vont réagir aux turbulences du marché et si d'autres entreprises seront touchées.

Plus généralement, les événements récents ont conduit à une réévaluation de la probabilité d'une récession, les conséquences des hausses de taux et l'inversion de la courbe des taux frappent les marchés. Dans un scénario de récession, les banques sont normalement considérées comme un secteur à éviter, en particulier en ce qui concerne les investisseurs non spécialisés.

Quelle est votre position en matière d'investissement ?

Nous réitérons la nécessité de maintenir une position prudente sur les actifs à risque à ce stade, car les vulnérabilités accumulées au cours de ce cycle de hausse rapide commencent à se faire sentir. Sur une note positive, les obligations d'État ont démontré leur rôle d’actif de diversification dans cette crise, avec le retour du paradigme de l'allocation 60-40 (60 % actions - 40 % obligations).

3. Source : Calculs d'Amundi Institute sur Bloomberg, données au 15 mars 2023

AMUNDI INSTITUTE

Dans un monde de plus en plus complexe et changeant, les investisseurs expriment un besoin essentiel de mieux comprendre leur environnement et l’évolution des pratiques d’investissement afin de définir leur allocation d’actifs et de faciliter la construction de leurs portefeuilles. Situé au cœur du processus d’investissement global, l’Amundi Institute a pour objectif d’apporter un leadership éclairé, de renforcer le conseil, la formation et les échanges quotidiens sur ces sujets concernant l’ensemble des actifs pour tous ses clients - distributeurs, institutions et entreprises. L’Institut Amundi regroupe les activités de recherche, de stratégie de marché, d’informations d’investissement et de conseil en allocation d’actifs d’Amundi. Son objectif est de mettre en valeur les opinions et les recommandations d’investissement d’Amundi.

Définitions

- Points de base (pb) : Un point de base est une unité de mesure égale à un centième de point de pourcentage (0,01 %).

- Portage : le portage d'un actif est le rendement obtenu en le détenant.

- Swap de défaut de crédit (CDS) : un swap de défaut de crédit (CDS) est un accord de swap financier selon lequel le vendeur du CDS dédommagera l'acheteur en cas de défaillance d'un prêt ou d'un autre événement de crédit.

- Spread de crédit : Il s'agit de l'écart entre le rendement d'une obligation de crédit et le rendement du Trésor. L'écart ajusté en fonction des options est une mesure de l'écart ajusté pour tenir compte d'éventuelles options intégrées.

- Secteurs cycliques et secteurs défensifs : les entreprises cycliques sont des entreprises dont les bénéfices et le cours des actions sont fortement corrélés aux fluctuations économiques. Les actions défensives sont moins corrélées aux cycles économiques. Les secteurs cycliques sont la consommation discrétionnaire, la finance, l'immobilier, l'industrie, les technologies de l'information et les matériaux, tandis que les secteurs défensifs sont la consommation de base, l'énergie, les soins de santé, les services de télécommunications et les services publics.

- Inversion de la courbe : Lorsque les taux d'intérêt à long terme tombent en dessous des taux à court terme, ce qui indique que les investisseurs se détournent des obligations à court terme.

- Spread ajusté à l'option (OAS) : Il s'agit de la mesure de l'écart entre le taux d'un titre à revenu fixe et le taux de rendement sans risque, qui est ajusté pour tenir compte d'une option incorporée.

- Duration : la durée est une mesure de la sensibilité du prix (la valeur du capital) d'un investissement à revenu fixe à une variation des taux d'intérêt, exprimée en nombre d'années.

- Spread : la différence entre deux prix ou deux taux d'intérêt.

- Volatilité : mesure statistique de la dispersion des rendements d'un titre ou d'un indice de marché donné. En général, plus la volatilité est élevée, plus le titre ou le marché est risqué.

Informations importantes

Investir comporte des risques de perte en capital. Ce document est uniquement destiné à des fins d’information. Il ne constitue ni une offre de vente, ni une sollicitation d’une offre d’achat, ni une recommandation d’un titre ou de tout autre produit ou service. Les titres, produits ou services référencés peuvent ne pas être enregistrés pour la vente auprès de l’autorité compétente de votre juridiction et peuvent ne pas être réglementés ou supervisés par une autorité gouvernementale ou similaire de votre juridiction. Toutes les informations contenues dans ce document sont réservées à un usage interne et ne doivent pas être reproduites ou diffusées sous quelque forme que ce soit, ni ne doivent constituer la base ou un élément quelconque d’un instrument, produit ou indice financier. En outre, rien dans ce document n’est destiné à fournir des conseils fiscaux, juridiques ou d’investissement. Sauf indication contraire, toutes les informations figurant dans le présent document proviennent d’Amundi Asset Management S.A.S. et datent du 16 mars 2023. La diversification ne constitue ni une garantie de profit ni une protection contre toute perte éventuelle. Ce document est fourni « tel quel » et l’utilisateur de ces informations assume l’entière responsabilité liée à l’utilisation qu’il fait de ces informations. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie concernant toute analyse, prévision ou prédiction de performance future. Les opinions exprimées sur les tendances du marché et de l’économie sont celles des auteurs et pas nécessairement celles d’Amundi Asset Management S.A.S., et sont susceptibles d’être modifiées à tout moment en fonction de la situation du marché ou d’autres conditions. Par ailleurs, rien ne garantit que les pays, marchés ou secteurs réaliseront la performance prévue. Ces opinions ne sauraient être considérées comme un conseil en investissement, une recommandation de titre ou une incitation à la négociation d’un quelconque produit Amundi. Tout investissement comporte des risques, notamment de marché, politiques, de liquidité et de change. De plus, Amundi ne pourra en aucun cas être tenu responsable de tout dommage direct, indirect, spécial, accessoire, punitif, consécutif (y compris, sans limitation, la perte de bénéfices) ou de tout autre dommage résultant de son utilisation.

Date de première utilisation : 16 mars 2023.

Document émis par Amundi Asset Management, société par actions simplifiée - SAS au capital de 1 143 615 555 € - Gestionnaire de portefeuille régulé par l'AMF sous le numéro GP04000036 - Siège social : 91-93 boulevard Pasteur - 75015 Paris - France - 437 574 452 RCS Paris - www.amundi.com.

Rédacteurs en chef:

Monica DEFEND Directeur de l'Amundi Institute

Vincent MORTIER Directeur des investissements du groupe

Matteo GERMANO Directeur adjoint des investissements du groupe

Voir plus d'actualités